前7月外资陡降三分之一,供应链重构推动国际资本快速转移

内容提要:

商务部数据显示,1-7月外资陡降32.1%,其中7月加速下降45.1%。外汇管理局国际收支口径外商对华直接投资,二季度出现净流出。国际跨国公司分散投资风险、供应链C+1,是外商对华投资急剧变化的主要原因。

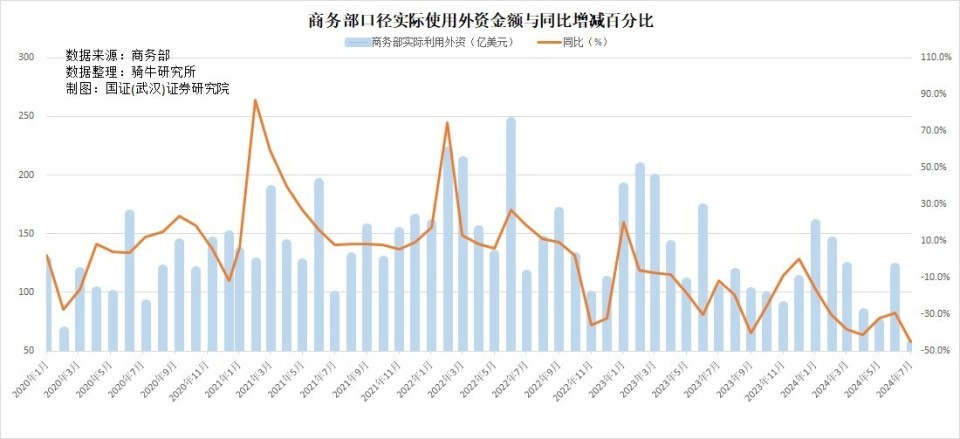

一、商务部数据显示,1-7月外资陡降32.1%,其中7月加速下降45.1%。

伴随国际跨国公司分散投资风险、实施供应链C+1重组,2022年二季度以来,无论是商务部口径实际使用外资,还是国际收支口径外商对华直接投资,流入规模都在显著减少。今年以来,这两种口径的外来直接投资数据呈现出加速下降的趋势。

商务部发布的1-7月份利用外资数据显示,2024年1-7月中国实际使用外资金额5394.7亿元人民币,同比下降了29.6%。折合759亿美元,同比下降32.1%。

其中7月份实际使用外资56亿美元,同比下降45.1%。创下最近15年来当月最低。仅比16年前的2009年7月的54亿美元多出2亿美元。

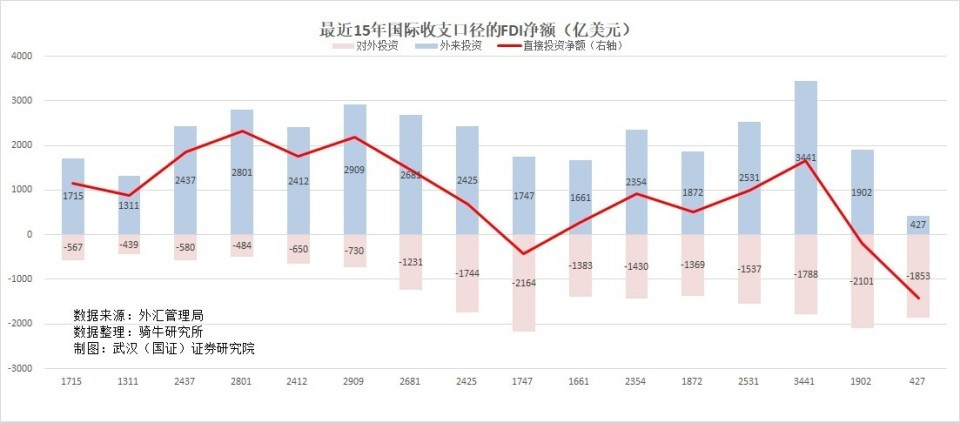

二、外汇管理局国际收支口径外商对华直接投资,二季度出现净流出。

根据中国国家外汇管理局8月9日公布的二季度国际收支数据,外商对华直接投资为净减少148亿美元,这是中国自1998年启动国际收支统计以来第二次出现外商撤资和业务缩减大于外商对华新增投资。外商对华直接投资首次出现净减少是在2023年第三季度,当时缩减金额为121亿美元。

2019年至2021年,我国吸收外资连续3年刷新历史纪录。外商对华直接投资在2021年达到3440亿美元的历史峰值。 2022年春季我国经济中心大上海封城后,外商陷入恐慌,因而国际收支口径的外商直接投资从2022年二季度开始大幅下降,从一季度的1072亿美元和上年同期的787亿美元,剧烈收缩至378亿美元,三季度继续收缩至152亿美元。此后的流入的月FDI规模都在100亿美元以下。

从年度数据看,国际收支口径的外商对华投资收缩幅度也较商务部口径的更为剧烈。

商务部口径的实际利用外资,2022年为1891亿美元,较2021年增加156.5亿美元,增长9%;2023年为1633亿美元,较2022年减少258亿美元,减少13.7%,为2016年以来首次出现下降,且创历史最大降幅。

而国际收支口径外商直接投资,2022年为1902亿美元,较2021年减少了1538.7亿美元,下降45%;2023年为427.3亿美元,减少了1111.4亿美元,降幅进一步扩大至77%,使得直接投资项在2022年和2023年连续两年出现逆差,为史上首次。

三、国际跨国公司分散投资风险、供应链C+1,是外商对华投资急剧变化的主要原因。

疫情以来,全球供应链形势正经历着重大的转变,其中发达国家与我们逐渐脱钩。国际供应链的结构重组,在亚洲表现得尤为显著。从我国转移出去的供应链业务,正在向越南、印尼、印度等东南亚国家聚集。

亚洲韩礼士基金会(Hinrich Foundation)日前发布报告指出,在贸易战、新冠疫情,以及对俄罗斯的制裁下,亚洲供应链形势正在快速改变。这项报告主要比较了2018年和2022年不同市场中间商品进出口的数据。

报告指出,全球中间商品贸易四年间每年平均增长6%,这意味着全球化和国际供应链网络仍在发展,去全球化的趋势并未发生,但在全球化和国际供应链网络中,我们的比例正在回缩。

该报告披露,中国在美国中间商品总进口量中的占比,从2018年的18.5%,降至2022年的14.1%,并在2023年跌至11.4%。中国在日本的中间品进口量占比也从26.5%降至24%。

从亚洲其他国家的中间品出口数据看,也表现出类似的趋势。相对其他区域,亚太地区是唯一一个采购增加区域,从2018年到2022年,区域内部采购占总进口的份额,从59.7%微增至60.6%。

其中,越南和印度尼西亚在2018年至2022年间的中间商品出口增长最多,分别为12.8%和10.4%,远超亚太市场5.9%的平均值。而日本和新西兰增长最少,分别为0.8%和2.4%。

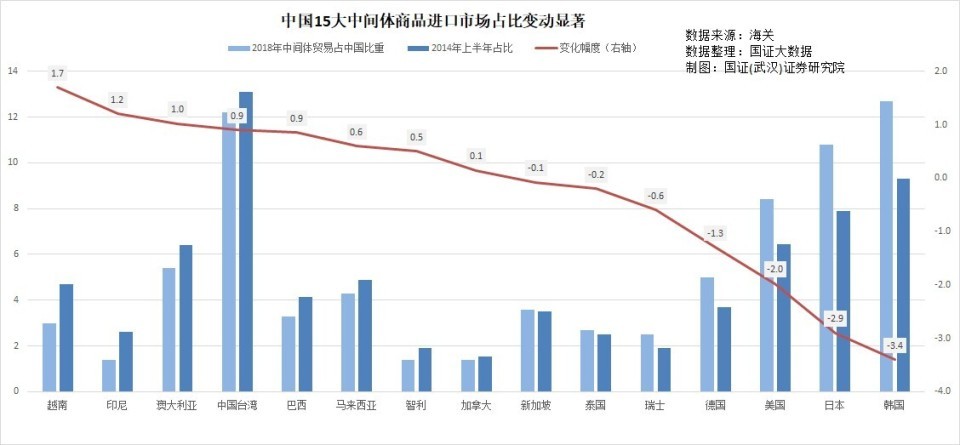

骑牛研究所根据中国海关的数据估算,中国的中间品从其他市场进口量占比的变化情况,也与供应链的重组高度相关

中国15大中间品进口市场中,2024年上半年的占比与2018年对比,增加的多是东南亚和金砖国家,减少的多是发达国家。

其中越南从2018年的3%增加到2024年上半年的4.7%,占比增加了1.7个百分点,增长最多。印尼从1.4%增加到2.6%,增加了1.2个百分点,巴西、马来西亚、智利分别增加了0.9、0.6和0.5个百分比。

而韩国、日本、美国的占比则分别减少了3.4、2.9和2个百分点,

其中台湾从2018年的12.2%上涨至2022年的14.0%,增长最多。尽管地缘政治紧张局势升级,中国对台湾投入品市场的依赖却增加,部分原因是疫情期间中国对先进半导体产品需求增加。台湾生产全球超过60%的半导体以及90%以上先进半导体。

韩国则从12.7%跌至10.0%,下跌最多。新加坡也从2018年的3.6%下跌至2022年的3.5%,降低0.1个百分点。德国和瑞士占比也有所下降。

一般而言,中间品是观察跨国公司的供应链布局变化最直观的指标。以上这些数据说明,国际投资在亚洲国家的投资结构正在发生显著变化,投资流出中国、流入东南亚较为明显。

在亚太地缘政治紧张局势下,最容易受到干扰和短缺影响的行业是那些供应链较长的行业,尤其是科技、化工和关键矿物领域。而这些行业也是供应链转移重组最积极的领域。

进一步追踪中间体贸易的变化,我们还能够发现,发达国家与我们的中间体贸易占比减少,其内在逻辑是发达国家在我们这的生产线在撤离;东南亚与我们中间体贸易占比增多,是因为跨国公司供应链上的中资企业,跟随其供应链的转移,去东南亚投资设厂所致。

大多数西方政策制定者、经济学家和企业的共识是,中美贸易将在关键领域继续脱钩。日韩和欧洲的政策制定者也在努力使其供应链减少对我国的依赖。

【作者:徐三郎】